MATLAB für quantitatives Finanz- und

Risikomanagement

Verwenden Sie MATLAB, um Daten zu importieren, Algorithmen zu entwickeln, Code zu debuggen, die Rechenleistung hochzuskalieren und mehr.

Verwenden Sie MATLAB, um Daten zu importieren, Algorithmen zu entwickeln, Code zu debuggen, die Rechenleistung hochzuskalieren und mehr.

Mit nur wenigen Zeilen MATLAB-Code können Sie Finanzmodelle erstellen und validieren, diese Modelle durch parallele Verarbeitung beschleunigen und sie direkt in Produktionsumgebungen einbinden.

Führende Finanzinstitute verwenden MATLAB, um Zinssätze zu ermitteln, Stresstests durchzuführen, milliardenschwere Portfolios zu verwalten und komplexe Finanzinstrumente in weniger als einer Sekunde zu handeln.

„Dank MATLAB können wir uns auf unsere Kernkompetenzen als Investmentexperten konzentrieren und ein Dashboard für quantitatives Risikomanagement und Portfolio-Optimierung bereitstellen, das unserem gesamten Team vom ersten Tag an Nutzen gebracht hat.“

Mathew John und Jason Liddle, SMMI

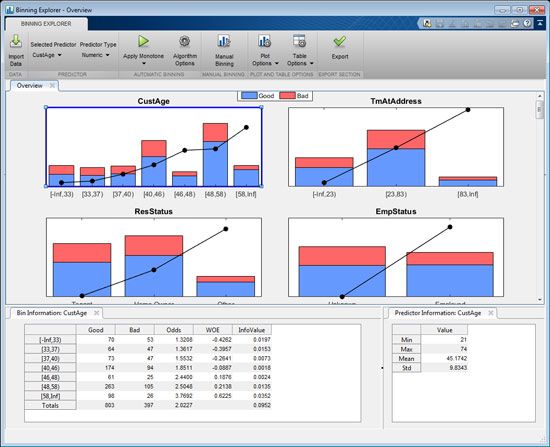

Modellierung für das Risikomanagement

Verwaltung, Entwicklung, Validierung, Implementierung und Überwachung von Modellen aller Geschäftsbereiche

Fortschritte in den Bereichen umweltfreundliche Energieprodukte, Klimaforschung, Finanzrisiken und Nachhaltigkeit.

Weitere Informationen

Lesen Sie Erfolgsberichte von Anwendern:

Produkte

Produkte